이 기사는

2024년 07월 19일 17:02 IB토마토 유료 페이지에 노출된 기사입니다.

[IB토마토 이성은 기자] KB증권 올해 실적에 청신호가 켜졌다. 위탁매매와 기업금융(IB) 덕분이다. 특히 신용공여금 이자수익과 대출채권 이자수익 등 안정적인 고정수익을 기반으로 IB 부문 경쟁력을 끌어올리고 있다. 수익성 지표도 오름세를 보이고 있어 전망도 밝다. 다만 올 들어 감소한 상품운용수지는 실적 성장에 걸림돌이 되고 있다.

KB증권 본사(사진=KB증권)

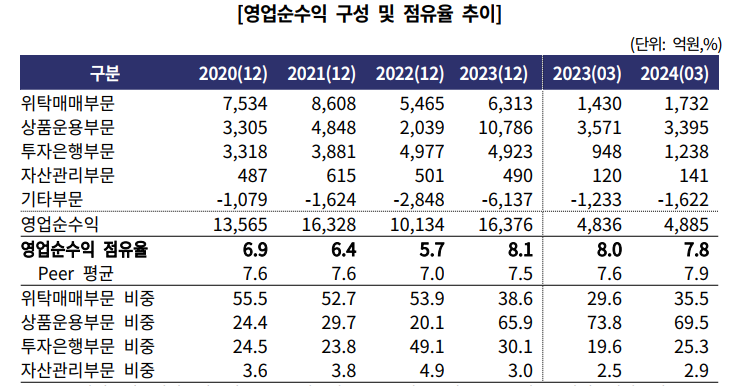

한국기업평가(034950)에 따르면 KB증권의 최근 3년간 평균 영업순수익 점유율은 6.8%다. 이는 리테일을 비롯한 IB부문의 탄탄한 경쟁력을 바탕으로 한다. 업계 최고 수준의 영업망도 한몫했다.

KB증권은 IB부문과 위탁매매수익을 기반으로 지난해 영업순수익은 1조6376억원을 거뒀다. 전년 1조134억원 대비 61.6% 증가한 규모다. 특히 영업순수익 시장 점유율은 8.1%를 기록했다. 전년 말 5.7%인데 비하면 크게 뛰었다.

특히 올해 들어 위탁매매와 IB부문은 상승세를 이어갔다. 올해 KB증권 위탁매매수익은 1732억원으로 1년 전에 비해 1430억원 성장했으며, IB부문도 같은 기간 948억원에서 1238억원으로 대폭 증가했다. 다만 상품운용부문 실적과 기타부문 실적이 축소되면서 영업순수익도 지난해 수준에 머물렀다. 1분기 KB증권의 상품운용부문 수익은 3395억원으로, 지난해 동기 3571억원에서 소폭 감소했다. 반면 기타부문 손실은 확대돼 1233억원 손실에서 1622억원을 기록해 영업순수익은 전년 동기 4836억원에서 소폭 개선된 4885억원에 그쳤다.

사진=한국기업평가

특히 주식자본시장(ECM)과 부채자본시장(DCM) 부문, 인수금융에서 양호한 실적을 보이고 있다. KB증권은 수년간 DCM 회사채 주관 실적 1위를 기록하고 있다. 지난해 대표 주관 건으로는 두산로보틱스 등 IPO 7건과 한화오션을 비롯한 13건의 유상증자 건이 있다.

이처럼 IB부문 실적을 올릴 수 있었던 배경에는 신용공여 확대에 따른 이자수익 증가가 있다. 고정수익 기반 중 하나인 신용공여금이자수익은 지난해 기준 시장점유율 10.4%를 기록했다.

영업순수익의 성장으로 수익성 지표도 오름세다. 대표적인 수익성 지표인 ROA는 1.3%로, 지난해 말 0.6%에 비해 0.7%p 올랐다. 영업순수익 대비 판관비의 비율도 49.6%로 전년 동기 수준을 유지하고 있다.

수익성 지표뿐 아니라 건전성 지표도 우수하다. KB증권의 1월 말 순요주의이하여신은 967억원이다. 자기자본이 6조3226억원임을 감안하면 자기자본 대비 순요주의이하여신 비율은 1.5%에 불과하다. 피어그룹이 같은 기간 7.1%임과 비교하면 특히 우수하다. 같은 기간 KB증권의 저위험 자산 비중도 총자산 60조2289억원 중 26조8847억원(44.6%) 절반에 못미친다.

하지만 해외부동산 관련 위험 부담은 존재한다. 최근 고금리와 공실률 급등으로 미국과 유럽 소재 오피스 빌딩 자산가치가 하락할 가능성이 있기 때문이다. KB증권의 해외투자 위험노출액(익스포저)은 부동산과 실물자산, 기업여신으로 구성돼있으며, 1분기 기준 고위험자산 합계는 9조386억원으로, 자기자본대비 고위험자산 합계 비율은 143%다.

이혁진 한국기업형가 연구원은 “KB증권은 초대형IB로 시장 지위가 우수하고 대무건전성이 양호하지만 해외부동산 익스포저 손실 위험이 상존하고 있어 대응력을 지속 살펴봐야 할 것”이라고 말했다.

이성은 기자 lisheng124@etomato.com

ⓒ 맛있는 뉴스토마토, 무단 전재 - 재배포 금지