이 기사는

2024년 08월 9일 15:37 IB토마토 유료 페이지에 노출된 기사입니다.

[IB토마토 최윤석 기자] 경피약물전달 의약품 전문기업 티디에스팜이 기관투자자 대상 수요예측에서 1331대 1이 넘는 경쟁률 기록하며 흥행에 성공했다. 티디에스팜은 소위 '파스'라고 불리는 부착방식 진통 의약품생산을 주력으로 삼는다. 앞서 기업공개(IPO)시장에선 적자 바이오 기업을 우려하는 시선이 있었다. 하지만 기술력을 바탕으로 한 경쟁력, 꾸준한 흑자 실현이 시장의 관심과 수요로 이어졌다는 평가가 나온다.

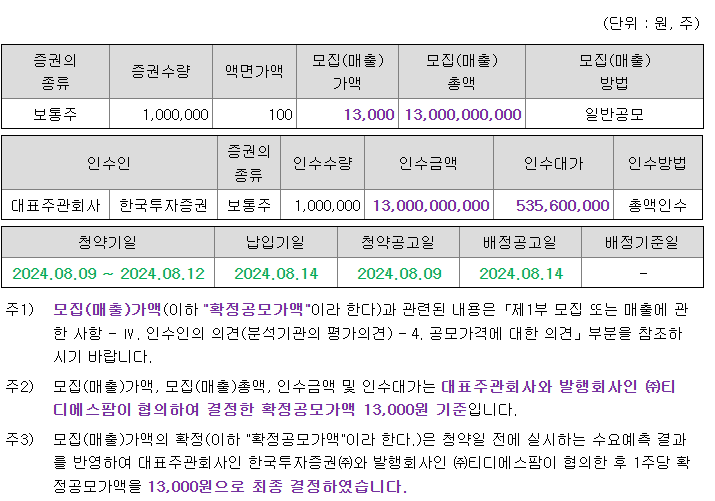

(사진=전자공시시스템)

9일 금융감독원 전자공시시스템에 따르면 티디에스팜은 지난 7월31일부터 8월6일까지 진행된 기관투자자 대상 수요예측에서 총 2256개 기관으로부터 9억6338만주의 신청을 받았다. 최종 경쟁률은 1,331.20 대 1로 공모가는 희망밴드 상단을 훨씬 초과한 1만3000원으로 확정됐다. 확정 공모가 기준 총 공모 금액은 130억원, 상장 후 시가총액은 719억원 규모가 될 예정이다.

수요예측에서 기관투자자 중 99.11%가 티디에스팜이 제시한 공모 희망밴드 9500~1만700원 이상의 가격을 제시했다. 이중 공모가인 1만3000원을 초과한 가격을 제시한 기관은 전체 97.59%에 달했다.

티디에스팜은 수요예측 결과를 반영해 대표주관회사인 한국투자증권과 합의해 최종 가격을 산출했다. 일반투자자 배정주식수는 25만주, 기관투자자 배정 주식 수는 72만3700주로 확정됐다. 각각 25%와 72.37%다.

IPO를 통해 조달된 자금은 운영자금과 시설확충에 투입될 예정이다. 오는 2025년까지 주력제품 생산능력 확충을 위해 25억원을 투자해 토지를 구입키로 했다. 이어 설비투자에 12억원, 창고증축에 18억원 가량이 투입된다. 그리고 나머지 자금은 암통증 억제용 경피흡수제, 옥시부티닌 요실금 패치 등 신규 제품 연구개발에 쓸 계획이다.

(사진=티디에스팜)

티디에스팜은 경피약물전달시스템(TDDS)을 활용한 타박상, 근육, 신경통 의약품(카타플라스마·플라스타, 패치)을 주력 제품으로 삼고 있다. 주문자개발생산(ODM)에 특화해 여타 일반의약품 기업 대비 영업·마케팅 비용 부담이 적고 안정적인 판매가 이뤄지고 있다.

통상 바이오 기업의 IPO에서 누적된 영업적자가 문제가 된 것과는 달리 티디에스팜은 지난해 매출 300억원, 영업이익 50억원을 올렸다. 영업이익률은 16.7%에 달하며 2019년부터 꾸준히 흑자를 유지해오고 있다. 향후 TDDS와 연계한 개량신약 패치 개발과 니코틴 패치제 생산으로 외형 성장을 가속화할 계획이다. 니코틴 패치제의 경우엔 연간 1억6000만 매를 생산할 수 있는 설비를 올해 도입키로 했다.

박경수 한국투자증권 연구원은 “티디에스팜은 TDDS 기반 복합제제 설계 기술력과 차별화된 제조를 통해 TDDS제제 시장 점유율은 66%를 달성해 시장을 선도하고 있다”라고 평가했다.

김철준 티디에스팜 대표이사는 “티디에스팜의 우수한 TDDS 기술 경쟁력을 보고 많은 투자자분께서 수요예측에 참여해주셨다”라며 “이번 상장을 발판으로 삼아 글로벌 TDDS 대표 헬스케어 기업으로 성장하도록 노력할 것”이라고 말했다.

최윤석 기자 cys55@etomato.com

ⓒ 맛있는 뉴스토마토, 무단 전재 - 재배포 금지

증권계좌대비 300%, 연 2.6% 토마토스탁론 바로가기