이 기사는

2024년 09월 13일 13:09 IB토마토 유료 페이지에 노출된 기사입니다.

[IB토마토 이조은 기자] 이차전지 부품기업 성우가 코스닥 시장 기업공개(IPO)에 도전할 전망이다. 성우는 이번 IPO로 750억원을 모집해 북미에 이차전지 주요 부품 생산을 위한 신규 시설을 마련하고, 국내 구미·천안, 중국 남경공장 등에 시설 확장을 위한 투자 자금으로 사용할 계획이다. 이에 국내와 중국을 넘어 북미로 시장을 확대해 고객사를 다각화할 방침이다.

(사진=금융감독원 전자공시시스템)

이차전지 핵심 부품으로 글로벌 시장 노려

13일 업계에 따르면 1992년 설립된 성우는 원통형 이차전지 부품, 에너지저장장치(ESS) 부품, 차량용 전장부품 등을 주로 생산하고 있다. 주력 제품으로는 탑캡 어셈블리가 있는데 원통형 배터리 안전의 핵심 부품으로 배터리 이상 온도 혹은 압력이 발생할 경우 전류를 자동으로 차단해 주고 내압 발생 시엔 가스를 배출해 폭발을 방지해 준다. 이외에도 2차전지 핵심 부품인 벤트, CID 필터 등을 자체 생산해 글로벌 셀제조사 등에 공급하고 있다.

성우는 지난 2016년부터는 글로벌 IT 기업에 무선 이어폰용 초소형 원통형 배터리 부품 ‘S4623’, 2018년부터는 글로벌 전기차 기업에 18650, 2170원통형 배터리의 탑캡 어셈블리 부품 등을 공급했다. 이에 지난 2021년부터 매출은 809억원을 기록하면서 성장세에 진입했다. 매출은 2022년엔 1373억원을 기록하며 1000억원대를 넘어섰고, 지난해엔 1467억원으로 증가했다. 영업이익률도 2021년 8.25%에서 2022년 22.28%로 급증했다가 지난해 19.72%로 소폭 감소했다.

재무 건전성도 안정적인 수준이다. 유동비율은 지난 2021년 131.26%에서 올해 상반기 277.26%로 증가해 우수한 편이다. 부채비율도 2021년 131.26%에서 올해 상반기 41.95%로 감소해 안정권에 속해 있다. 차입금의존도도 2021년 34.12%에서 올해 상반기 15.46%로 줄어들어 안정권에 진입했다. 다만, 수익성이 소폭 감소한 가운데 성우는 차세대 배터리 4680 원통형 배터리에 들어갈 주요 부품을 생산할 예정이다.

이에 성우는 이번 IPO를 통해 올 하반기 글로벌 셀 제조사 양산에 대비해 4680 원통형 배터리 주요 부품 생산을 위한 시설 증대에 투자할 계획이다. 또한 신제품을 선제적으로 개발해 제품 포트폴리오를 확보하고, 매출 확대를 위해 거래처를 다각화할 방침이다.

300만주 일반공모 진행에 750억원 모집

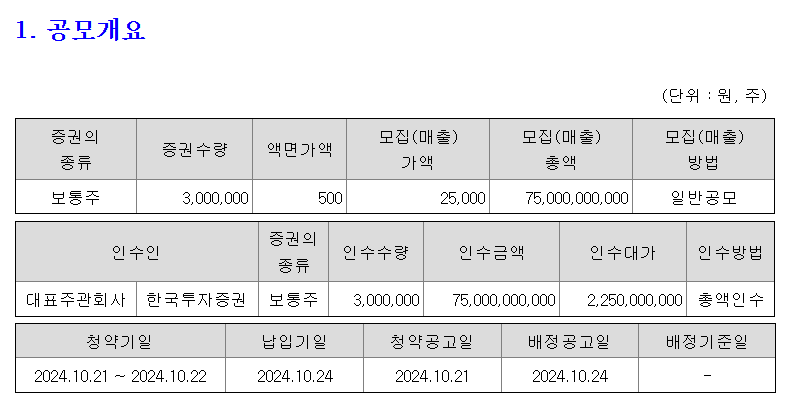

성우의 총 공모주식수는 300만주로 일반공모 방식으로 진행된다. 모집총액은 750억원이며 희망공모가액 밴드는 2만5000원에서 2만9000원으로 정해졌다. 상장 주관사는 한국투자증권을 선정했다. 상장 후 예상 시가총액은 3761억원에서 4363억원에 달한다.

기준주가와 비교기업의 최근 12개월을 당기순이익 등을 비교해 산출한 적용 PER(배)은 19.93배다. 주당 평가가액은 3만3732원, 평가액 대비 할인율은 25.89%~14.03%다.

성우는 이번 발행으로 얻게 될 순수입금 726억1829만원을 모두 시설자금으로 사용할 예정이다. 우선 북미지역 4680통형 이차전지 양산에 대비한 설비투자에 280억원을 투자할 계획이다. 이외에도 올해 하반기부터 고객사에 맞춰 4680 원통형 이차전지의 폭발을 방지하기 위한 핵심 부품 제작 시설에 선제적인 투자를 준비한다. 국내 구미공장에 165억원, 중국 소재 남경공장에 222억원을 투자한다. 천안공장에는 자동차 전장부품인 신규 프레스 500톤 2대와 300톤 1대 등 41억원 등을 투입한다.

성우는 다음달 10일부터 16일까지 국내외 주요 기관 투자자 대상으로 수요예측을 진행한다. 내달 21~22일까지 일반에도 청약을 진행할 계획이다.

박종헌 성우 대표이사는 "이번 기업공개를 통해 모인 공모자금으로 오는 2026년 북미 시장 진출을 위한 설비 투자를 진행할 계획"이라며 "급격한 성장이 예상되는 4680 배터리 시장에 대응하며 글로벌 이차전지 테크 리더로 거듭날 것"이라고 말했다.

이조은 기자 joy8282@etomato.com

ⓒ 맛있는 뉴스토마토, 무단 전재 - 재배포 금지